El pasado 26 de abril de 2022, el candidato presidencial Gustavo Petro escribió unos tweets sobre los altos costos financieros y la concentración del sector bancario en Colombia, lo cual redunda en excesivas utilidades bancarias, en detrimento de la competitividad de los otros sectores productivos. Bajo este contexto, en este artículo se realiza un análisis de las estadísticas e indicadores del sector bancario, con el fin de probar o descartar las hipótesis planteadas por el candidato.

En principio, es necesario recordar en que consiste la actividad financiera, la cual existe incluso antes que la moneda o dinero y se remonta al comercio en Mesopotamia hacia el año 2000 a.c, en la cual el ahorro y los préstamos se hacía en especie, en términos de granos y cosechas agrícolas, según los historiadores. En términos reduccionistas se podría decir que la actividad financiera no es otra cosa que intermediar o distribuir recursos excedentarios de algunos actores de la sociedad en el presente, a otros actores con déficit o faltante, pero con expectativa de superávit futuro para poder retribuir el préstamo, lo cual incluye un costo por este intercambio intertemporal. En otras palabras, los recursos del ahorro o superávit de los ahorradores, se entregan a inversión y consumo de las empresas y hogares deudores, por medio del denominado “margen de intermediación”, el cual resulta de la diferencia entre las tasas o interés que ofrecen los bancos a los ahorradores versus los intereses que cobra a los deudores o inversores de estos recursos, los cuales al no disponer y necesitar estos recursos en el presente, pagan un costo de oportunidad a los que sí tienen, con el fin de disponer de ellos de una manera anticipada a su ciclo productivo y devolverlos en el futuro.

Margen de intermediación del sector financiero en Colombia

Para entrar en materia sobre los costos del sistema financiero en Colombia, vale la pena recordar lo referido por el FMI en mayo de 2013, cuando enfureció a los banqueros colombianos al decir: “la alta rentabilidad de los bancos colombianos surge de un amplio margen de intermediación, que puede reflejar en parte la concentración del sistema. Esta, a su vez, puede restringir la competencia y la eficiencia”[1].

A juicio del organismo multilateral, los análisis no estructurales basados en estimaciones del poder de mercado, señalan la presencia en Colombia de un grado de competencia monopolística”. ¿Será que 9 años después ha cambiado la situación?

Mirando cifras puntuales y objetivas, tenemos que el margen de intermediación promedio en Colombia es 7,5%[2], el cual es superior a países como Argentina con el 6,8%, Bolivia 6,3%, Venezuela 5,5%, Panamá 5,4%, México 3,6% y Chile 1,8%.

Oferta de crédito

En cualquier sector de una economía de mercado, lo primero que se analiza es cómo se comporta la oferta y demanda. En principio, veamos ¿Cómo es la oferta del mercado bancario?

El valor actual de la cartera bruta, según la Superintendencia Financiera es aproximadamente $530,7 billones[3], con un flujo anual creciente promedio aproximado de $20 billones y una cartera vencida stock a la fecha de $21 billones. El crédito comercial y corporativo representa aproximadamente el 45% y 100 grandes empresas concentran la mitad de préstamos. Estos privilegiados clientes pagan en promedio 7,3% efectivo anual e incluso les dan periodos de gracia, aunque Interbolsa y los Nule los hayan estafado con miles de millones de pesos. Los créditos de consumo y tarjetas de crédito son el 29% aproximadamente y el costo es en promedio de 29,57% efectivo anual, más cuota de manejo y seguros que agregan otro 8% anualmente y es allí donde se sumerge la clase media para adquirir electrodomésticos y otro tipo de bienes durables. El crédito hipotecario participa con el 14%, agricultura 4% y microcrédito 2%, entre otros. Por otra parte, en inversiones, los bancos destinan $60,4 billones de pesos a comprar Títulos del Tesoro Nacional TES, que rentan en promedio 10% efectivo anual a mínimo riesgo[4] (ha subido de 7% a 10% por la pérdida de grado de inversión en julio de 2021).

Los dos primeros grupos bancarios concentran el 68,40% de las utilidades y si se agrega el tercero llegan al 76,84% (Si Los Gilinski fusionan Sudameris con Bancolombia, subiría al 80% concentrado en 3 grupos bancarios)[5]. El primer grupo bancario con sus bancos, fondos de pensiones, fiducias, concesiones viales, corporaciones financieras e inversiones en la bolsa de valores, administra un stock total que traído a valor presente representa el 45% del PIB y representa aproximadamente 3 veces lo que tiene el Banco de la República en reservas internacionales; es decir, sólo le falta tener la capacidad de emitir moneda para controlar parte de la oferta monetaria.

El negocio bancario en Colombia es redondo y trabaja con el dinero de los ahorradores, al manejar indicadores de solvencia (activos/pasivos) cercanos a 1, donde el 82% de los activos; es decir créditos comerciales, tarjetas de crédito, inversiones y otros productos es fondeado por los mismos clientes en cuentas de ahorro, comisiones, cuotas de manejo y cdts. Los pasivos son en promedio seis veces el patrimonio invertido y ganado por los banqueros con rentabilidad del patrimonio del 14% en promedio, siendo uno de los sectores más rentables de la economía colombiana, como se percibe en los reportes de crecimiento económico, donde el PIB financiero siempre crece más que el promedio general y ya representa el 5% del total[6], pero solo genera el 1% de empleo[7].

Demanda de crédito

Ahora miremos ¿cómo es la demanda de créditos de nuestro sector empresarial y productivo? Según imputaciones de la encuesta de hogares del DANE, en Colombia existen cerca de 5,4 millones de microempresas[8] y representan aproximadamente el 85% del tejido empresarial del país, lo cual al comparar con los informes de Asobancaria que reportaron 500 mil microempresas con crédito, se tiene una cobertura del mercado microempresarial del 25%, con lo cual existen cerca de 4,9 millones de micronegocios desatendidos, inmersos actualmente con agiotistas y gota a gota, por no tener garantías y perfil de riesgo mínimo.

El costo que tienen que pagar los afortunados que acceden al microcrédito formal, depende del límite de usura de la Superfinanciera que equivale en términos reales al 56,96% efectivo anual, teniendo en cuenta la tasa de interés, estudio de crédito, seguros, comisiones y fondo de garantías. El 75% que no accede a crédito bancario paga en promedio 10% mensual con un agiotista; es decir 213,84% efectivo anual.

Por otra parte, los productos de la banca colombiana son obsoletos, sin innovación, no son acordes a las necesidades de los pequeños empresarios, al concentrarse en garantías y colaterales tangibles, con lo cual no son sujetos de crédito. Las Fintech que pueden ser una ventana de oportunidad para aumentar cobertura en este sector, no tienen alto desarrollo en Colombia, ya que se concentra más en personas y sale mal parado en los rankings internacionales[9].

Alternativas para mejorar cobertura y bajar costos y concentración

Es con leyes y normas que impidan el oligopolio actual y con la exigencia de prestar un porcentaje de la cartera a la pequeña empresa y microempresa, limitando su excesiva intervención especulativa en el mercado de la deuda pública, que le quita $60,4 billones para préstamos productivos. El gobierno tiene como presionar y controlar los costos financieros a las empresas y los colombianos, teniendo en cuenta que $20,18 billones del presupuesto general de la nación y regiones están sin ejecutar; los cuales dan rendimientos mínimos fiduciarios al Estado y generan ganancias aproximadas de $1,5 billones a los bancos[10], asumiendo que invirtieron la totalidad en TES, sin cumplir la función social y redistributiva del gasto público.

En síntesis, con las cifras analizadas, se confirma la hipótesis del candidato y se demuestra la urgencia de mejorar la legislación y regulación del sector financiero, con el fin de mejorar la competitividad del país y lograr escenarios más óptimos en la relación entre los bancos y la pequeña empresa, para que el canal del crédito fluya a la base empresarial, la cual representa el 80% del empleo. Se debe crecer y fomentar las Fintech, las cuales tienen menores costos y mayor potencial de cobertura. De igual manera, es necesario que el Banco de la Republica deje su torre de marfil en la avenida Jiménez con séptima y apoye la regulación y supervisión de los bancos; como la FED en USA, garantizando que el crédito llegue a su potencial productivo, ya que la Superintendencia Financiera parece más la vicepresidencia de riesgos de los grupos bancarios dominantes, al bloquear la entrada de nuevos actores y nuevos productos incluyentes, con un filtro y barrera de entrada muy grande, teniendo en cuenta que tenemos sólo 28 bancos (conglomerado bancario líder tiene 4 bancos), mientras en Estados Unidos existen aproximadamente 7.880 establecimientos de crédito. Este pequeño grupo de banqueros privilegiados nunca quiebran en Colombia por las altas utilidades, cero riesgo, al no prestar a micro y pequeña empresa e invertir los ahorros del público en TES o prestar a multinacionales con morosidad mínima o garantías seguras. No olvidemos, que cuando quebraron en 1999 inventaron el 2×1000 (hoy en día 4×1000) para darles solvencia y liquidez y venderle más bancos a las holdings multilatinas financieras dominantes.

Bibliografía y referencias

BANREP: https://www.banrep.gov.co/es/estadisticas/producto-interno-bruto-pib

EL ESPECTADOR: https://www.elespectador.com/economia/el-valor-del-credito-en-2021-supero-las-cifras-prepandemia-tras-caida-en-2020/

20 MINUTOS MÉXICO: https://www.20minutos.com.mx/noticia/b7612/rechazan-informe-del-fmi-sobre-incompetencia-de-banca-colombiana/

LA REPÚBLICA: https://www.larepublica.co/economia/los-fondos-extranjeros-fueron-los-segundos-mayores-compradores-de-tes-en-2021-3292588

LA REPÚBLICA: https://www.larepublica.co/finanzas/colombia-tiene-el-segundo-margen-de-intermediacion-mas-alto-en-la-alianza-del-pacifico-2995631

PORTAFOLIO: https://www.portafolio.co/economia/pgn-de-2021-quedo-con-20-18-billones-sin-asignar-561178

PORTAFOLIO: https://www.portafolio.co/mis-finanzas/ahorro/ligero-retroceso-de-colombia-en-ranking-mundial-fintech-553506

PORTAFOLIO: https://www.portafolio.co/economia/panorama-de-los-micronegocios-en-colombia-557812

SUPERFINANCIERA: https://www.superfinanciera.gov.co/inicio/informes-y-cifras/cifras/establecimientos-de-credito/informacion-periodica/mensual/evolucion-cartera-de-creditos-60950

______________________

[1] https://www.20minutos.com.mx/noticia/b7612/rechazan-informe-del-fmi-sobre-incompetencia-de-banca-colombiana/

[2] https://www.larepublica.co/finanzas/colombia-tiene-el-segundo-margen-de-intermediacion-mas-alto-en-la-alianza-del-pacifico-2995631

[3] https://www.superfinanciera.gov.co/inicio/informes-y-cifras/cifras/establecimientos-de-credito/informacion-periodica/mensual/evolucion-cartera-de-creditos-60950

[4] https://www.larepublica.co/economia/los-fondos-extranjeros-fueron-los-segundos-mayores-compradores-de-tes-en-2021-3292588

[5] https://www.larepublica.co/finanzas/los-bancos-nacionales-aportaron-mas-de-113-billones-al-sistema-financiero-en-2021-3323214#:~:text=Con%20corte%20a%20diciembre%20de,en%20noviembre%20del%20a%C3%B1o%20pasado.

[6] https://www.banrep.gov.co/es/estadisticas/producto-interno-bruto-pib

[7] https://www.dane.gov.co/index.php/estadisticas-por-tema/mercado-laboral/empleo-y-desempleo/poblacion-ocupada-segun-su-actividad-economica-y-por-cuenta-propia

[8] https://www.portafolio.co/economia/panorama-de-los-micronegocios-en-colombia-557812

[9] https://www.portafolio.co/mis-finanzas/ahorro/ligero-retroceso-de-colombia-en-ranking-mundial-fintech-553506

[10] https://www.portafolio.co/economia/pgn-de-2021-quedo-con-20-18-billones-sin-asignar-561178

Ernesto Bettín Jaraba, MSc. Economista Consultor y Profesor Universitario

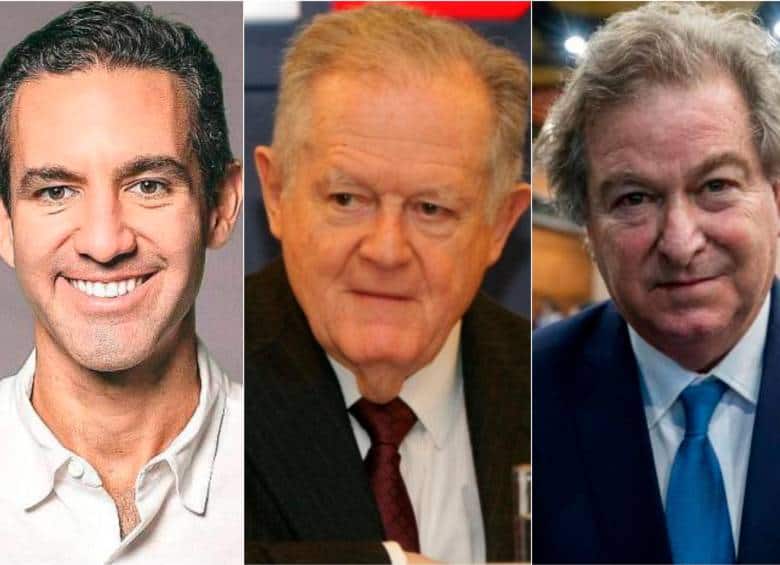

Foto tomada de: Elcolombiano.com

Deja un comentario